Social Expenditure as a Factor that Promotes Greater Dependence on the VAT. Analysis of the Colombian Case

Main Article Content

Keywords

Tax Reform, Tax Pressure, Tax Structure, Public Social Expenditure

Abstract

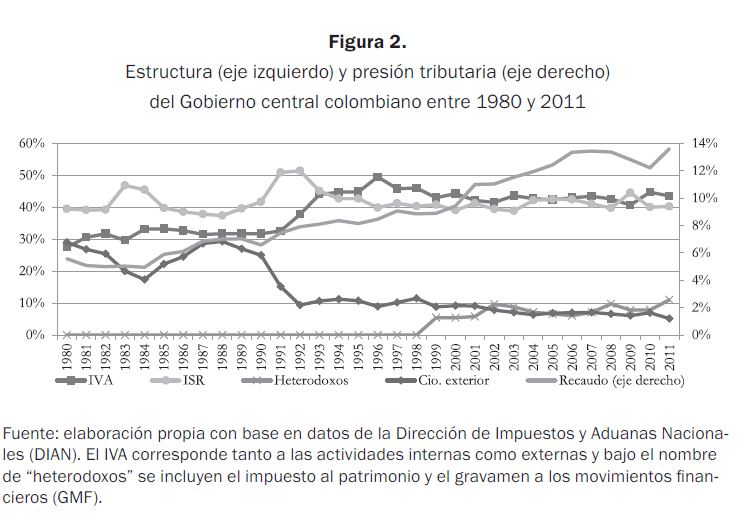

This paper, through a Colombian case study, suggests that the public social expenditure helps increase the contribution that indirect taxes such as VAT has on revenue, not only due to the fiscal effort its funding requires, but also because of the compensation effect for taxpayers, particularly for those with a lower income. Evidence on the structure determinants and tax pressure using data for the 1970-2010 period is also presented, its temporal dependence is highlighted and the effect of adopted tax reforms is considered.

Downloads

References

Alm, J. y Martínez-Vázquez, J. (2007). Tax morale and tax evasion in Latin America (Working paper). Georgia, EE. UU.: Andrew Young School of Policy Studies.

Ashworth, J. y Heyndels, B. (2002). Tax structure turbulence in OECD countries. Public Choice, 111, 347-76.

Avendaño, N. (2005). Evasión en el impuesto a la renta de personas naturales: Colombia 1970-1999. Archivos de Economía, 295.

Bahl, R. W. (2004). Reaching the hardest to tax: Consequences and possibilities. En J. Alm, J. Martínez y S. Wallace (Eds.), Taxing the hard-to-tax: Lessons from theory and practice (pp. 336-354). Amsterdam, Holanda: Emerald Group Publishing Limited.

Bird, R.; Martínez-Vázquez, J. y Torglel, B. (2008). Tax effort in developing countries and high income Countries: the impact of corruption, voice and accountability. Economic Analysis and Policy, 38(1), 55-71.

Calderón, V. y González, F. (2002). Las reformas tributarias en Colombia durante el siglo XX (II). Boletines de Divulgación Económica. Bogotá, Colombia: DNP.

Cárdenas, M.; Junguito, R. y Pachón, M. (2006). Political institutions and policy outcomes in Colombia: the effects of the 1991 constitution. (Working Paper). Washington, EE. UU.: Inter-American Development Bank.

Castañeda, V. (2013). La tributación en América Latina desde la crisis de la deuda y el papel del legislativo en Colombia. Revista de Economía Institucional, 28(1), 257-80.

Castañeda, V. (2012). Una revisión de los determinantes de la estructura y el recaudo tributario: el caso latinoamericano tras la crisis de la deuda externa. Cuadernos de Economía, 57.

Cetrángolo, O. y Gómez-Sabaini, J. (Comps.) (2007). Tributación en América Latina: en busca de una nueva agenda de reformas. Santiago, Chile: Cepal.

Clavijo, S. (2001). Fallos y fallas de la Corte Constitucional: el caso de Colombia 1991-2000. Bogotá, Colombia: Alfaomega.

Clavijo, S. (2005). Tributación, equidad y eficiencia en Colombia: guía para salir de un sistema tributario amalgamado. Borradores de Economía, 325.

Davoodi, H. y Grigorian, D. (2007). Tax potential vs. tax effort: a cross-country analysis of Armenia’s stubbornly low tax collection. (Working paper). Washington, EE. UU.: IMF.

Dioda, L. (2012). Structural determinants of tax revenue in Latin America and the Caribbean: 1990-2009. (Working Paper). México D. F., México: Cepal.

Edwards, S. y Steiner, R. (2000). La economía política de las reformas estructurales: lecciones de la experiencia colombiana 1989-1999. Bogotá, Colombia: Fedesarrollo.

Frey, B. y Feld, L. (2002). Deterrence and morale in taxation: an empirical analysis. (Working paper). Munich, Alemania: CESifo.

Galindo A. y Meléndez, M. (2010). Corporate tax stimulus and investment in Colombia. (Working Paper). Washington, EE. UU.: Inter-American Development Bank.

Galston, W. (2001). Political knowledge, political engagement, and civic education. Annual Review of Political Science, 4, 217-34.

García, M. y Gómez, A. (2005). ¿Han aumentado el recaudo las reformas tributarias en Colombia? Revista de economía institucional, 7(12), 43-61.

Gaviria, A.; Medina, C. y Mejía, C. (2006). Evaluating the impact of health care reform in Colombia: from theory to practice. Documentos CEDE. Bogotá: Universidad de los Andes.

Gujarati, D. (2003). Econometría (4.a ed.). México. Mc Graw-Hill.

Gupta, A. (2007). Determinants of tax revenue efforts in developing countries (Working Paper). Washington, EE. UU.: FMI.

Hettich, W. y Winer, S. (1988). Economic and political foundations of tax structure. American Economic Review, 78(4), 701-12.

Icfes (2011). Examen de Estado de la educación media. Resultados del periodo 2005-2010. Recuperado de: https://icfesdatos.blob.core.windows.net/datos/Informe%20resultados%20historicos%20Saber%2011%202005-2010.pdf

Iregui, A.; Melo, L. y Ramos, J. (2007). Evaluación y análisis de eficiencia de la educación en Colombia. Revista de Economía del Rosario, 10(1), 21-41.

Junguito, R. y Rincón, H. (2004). La política fiscal en el siglo XX en Colombia. Documento preparado para el seminario “Investigaciones recientes sobre historia económica colombiana”, en Bogotá, Colombia.

Leonardo, G. (2011). Politics and tax morale. The role of trust, values, and beliefs, in shaping individual attitudes towards tax compliance. (Tesis de doctorado). Georgia State University, Georgia.

López, H. y Núñez, J. (2007). Pobreza y desigualdad en Colombia. Diagnóstico y estrategias. Bogotá, Colombia: DNP.

Mahdavi, S. (2008). The level and composition of tax revenue in developing countries: evidence from unbalanced panel data. International Review of Economics and Finance, 17, 607-17.

Moller, L. (2012). Fiscal policy en Colombia. Tapping its potential for a more equitable society. (Working paper). Washington: The World Bank.

Olivera, M.; Pachón, M. y Perry, G. (2010). The political economy of fiscal reform: the case of Colombia, 1986-2006. (Working Paper). Washington, EE. UU.: Inter-American Development Bank.

Piancastelli, M. (2001). Measuring the tax effort of developed and developing countries. Cross country panel data analysis: 1985/1995. Río de Janeiro, Brasil: Instituto de Pequisa Economica Aplicada.

Rosas, G. (1990). Apuntes sobre finanzas públicas. Bogotá, Colombia: Seguros Colmena.

Sánchez, O. (2006). Tax system reform in Latin America: domestic and international causes. Review of International Political Economy, 13(5), 772-801.

Sánchez, F. y Gutiérrez, C. (1995). Casos de éxito de reformas fiscales en Colombia: 1980-1992. Serie Política Fiscal, 71. Cepal y PNUD.

Steiner, R. y Cañas, A. (2013). Tributación y equidad en Colombia. Bogotá, Colombia: Universidad de los Andes-CEDE.

Steiner, R. y Soto, C. (1998). IVA: productividad, evasión y progresividad. (Working Paper). Bogotá, Colombia: Fedesarrollo.

Tanzi, V. y Davoodi, H. (2000). Corruption, growth and public finance. (Working Paper). Washington, EE. UU.: FMI.

Tanzi, V. (1987). Quantitative characteristics of tax systems of developing countries. En Newbery y Stern (Eds.), The theory of taxation for developing countries. Nueva York, EE. UU.: Oxfort University Press.

Torgler, B. (2005). Tax morale in Latin America. Public Choice, 122(1/2), 133-57.

Torgler, B. y Schaltegger, C. (2005). Tax moral and fiscal policy. (Working Paper). Gellertstrasse, Alemania: Center for Research in Economics, Management and the Arts (Crema).

Torgler, B. y Schneider, F. (2007). What shapes attitudes toward paying taxes? Evidence from multicultural European countries. Social Science Quarterly, 88(2), 443-470.

Wiesner, E. (2004). El origen político del déficit fiscal en Colombia: el contexto institucional 20 años después. Documento preparado para la sesión inaugural de la XXVIII Jornada Tributaria del Instituto Colombiano de Derecho Tributario, en Cartagena, Colombia.