Flujos netos de capital, choques macroeconómicos y activos de reservas. El caso argentino (1994-2013)

Main Article Content

Keywords

Reservas internacionales, flujos netos de capital, choques macroeconómicos, modelos de VEC, Argentina

Resumen

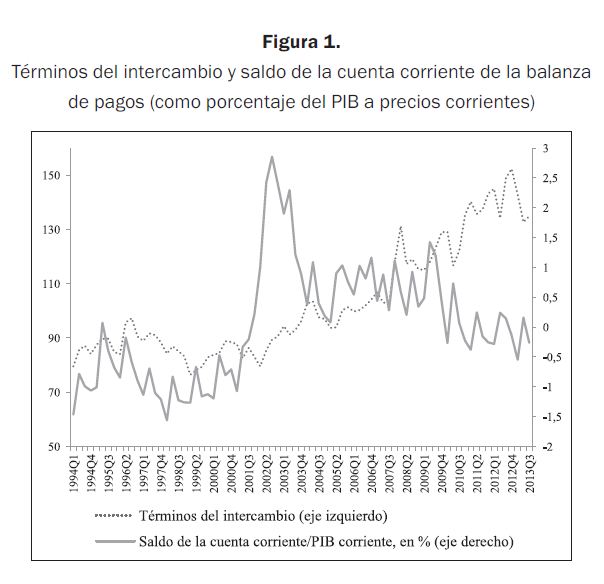

Las reservas internacionales han sido empleadas como una fuente de protección contra la vulnerabilidad de la balanza de pagos, o alternativamente, para intentar mantener un tipo de cambio real competitivo y promover las exportaciones. En este trabajo se analiza la correlación existente entre los flujos netos de capital y las reservas y se evalúa el efecto de algunos choques macroeconómicos en dicha variable. Las estimaciones se realizan con modelos de VEC (modelo de corrección de errores) y datos trimestrales de la economía argentina, que cubren el período 1994-2013. Los resultados muestran una correlación negativa entre las reservas internacionales y los flujos netos de capital (acumulación de reservas a través de excedentes en la cuenta corriente). A su vez, las políticas fiscales expansivas y los aumentos persistentes y generalizados de precios afectarían negativamente a las reservas.

Descargas

Referencias

Allen, R. (2004). The Political Economy of Financial Crises. Cheltenham, Reino Unido: Edward Elgar.

Bar-Ilan, A. y Marion, N. (2009). A Macroeconomic Perspective on Reserve Accumulation. Review of International Economics, 17, 802-23.

Calvo, G. (2001). Capital Flow Volatility: issues and Policies. Journal of African Studies, 10, Supplement 1, 16-35.

Cerra, V. y Saxena, S. (2008). Growth Dynamics: the Myth of Economic Recovery. American Economic Review, 98(1), 439-45.

Choi, G.; Sharma, S. y Strömqvist, M. (2009). Net Capital Flows, Financial Integration and International Reserve Holdings. The Recent Experience of Emerging Markets and Advanced Economies. IMF Staff Papers, 56(3), 516-40.

Cruz, M. y Walters, B. (2008). Is the Accumulation of International Reserves good for Development? Cambridge Journal of Economics, 32, 665-81.

Damill, M.; Frenkel, R. y Juvenal, L. (2003). Las cuentas públicas y la crisis de la convertibilidad en la Argentina. Documento de trabajo, Cedes, 1-43.

Edwards, S. (13 de enero de 2014). La inflación es síntoma de enfermedad. Ámbito Financiero. Recuperado de http://www.ambito.com/diario/noticia.asp?id=724103

Feldstein, M. (1999). Self-protection for Emerging Market Economies. NBER Working Paper Series, N.° 6907.

Feldstein, M. (2002). Economic and Financial Crises in Emerging Market Economies: Overview of Prevention and Management. NBER Working Paper Series, N.° 8837.

Frankel, J. y Saravelos, G. (2010). Are Leading Indicators of Financial Crises useful in Assessing Country Vulnerability? NBER Working Paper, N.° 16047.

Frenkel, R. y Rapetti, M. (diciembre de 2009). Flexibilidad cambiaria y acumulación de reservas en América Latina. Iniciativa para la transparencia financiera, 1-5. Recuperado de www.itf.org.ar

Gregorio, J. de. (2011). Acumulación de reservas internacionales en economías emergentes. Cuadernos de Economía, 55(30), 77-89.

Johansen, S. (1988). Statistical Analysis of Cointegration Vectors. Journal of Economic Dynamics and Control, 12, 231-54.

Johansen, S. y Juselius, K. (1990). “Maximum Likelihood Estimation and Inference on Cointegration-with Application to the Demand for Money”. Oxford Bulletin of Economics and Statistics, 52, 169-210.

Keifman, S. (2004). Auge y derrumbe de la convertibilidad argentina: lecciones para Ecuador. Íconos, 19, 25-34.

Lütkepohl, H. (1991). Introduction to Multiple Time Series Analysis. Berlín, Alemania: Springer Verlag.

Pesaran, H. y Shin, Y. (1998). Generalized Impulse Response Analysis in Linear Multivariate Models. Economics Letters, 58(1), 17-29.